この度、生活防衛資金の設定額を変更しました。

生活防衛資金とは?

生活防衛資金…インデックス投資について学び始め、様々な方のブログを読む中で知った考え方です。

中でも大変分かりやすかったのが、インデックス投資家・水瀬ケンイチさんのブログ記事です。ブログ内の「インデックス投資の具体的方法 8ステップ」の生活防衛資金について書かれた記事に以下のように書かれています。

生活防衛資金とは、ひと言で言うと、何が起きても(リストラ・長期入院・災害など)自分と家族の生活をしっかり守るためのお金です。目安としては、「生活費の2年分」を、銀行預金など流動性の高い金融商品で確保することが望ましいと考えています。

【第2回】 金融危機、リストラ、災害、入院…不測の事態にも安心して投資を続ける秘訣とは

投資を始める前に、まずは家計の状態を把握し、何が起きても生活を守ることができる額を確保する。備えになると同時に、いざという時もファンドを切り崩さなくて良いので長期投資を続けるための環境作りの1つにもなるのだとわたしは理解しました。

水瀬さんの8ステップの考え方は、決して

「今すぐ投資!全力投資!」

と周りが見えなくなるほど前のめりになることなく、まずは日々の生活を守ることを第一に、堅実な投資への向き合い方が書かれています。初心者必読の記事かと思いますので、ぜひご参考ください。

同時に、その8ステップを読んで実際にアセットアロケーションを設計された、おぱるさんのブログ記事も大変勉強になります。水瀬さんの記事に対する初心者目線での感想や考えたこと、実践されたことが書かれており、一緒に「へ〜」と勉強できるはず。

初心者のアセットアロケーション設計体験|全記事まとめ – インデックス投資女子 Around40 Happy Life

お二人のブログを読むことで、投資初心者・未経験の方もスムーズにご自身の生活を振り返ることができるのではないでしょうか。

わたし自身、投資方針や額について迷った時など、一度まっさらな気持ちに戻すためバイブルとして読みに伺っています。

さて、わたしの生活防衛資金の話に戻ります。

再設定を行なった理由

再設定の大きな理由は、いずれもひとり暮らしを始めたことによります。

- 生活防衛資金の必要性を感じた

- 生活費が変化した

- 家計簿から生活費を把握できてきた

以上が主な理由です。

積立投資を始めた当初、わたしは実家暮らしでした。”なんとなく”の無リスク資産の金額を決めてはいましたが、実家暮らしだと生活費を認識すること自体ほとんど無く、生活防衛資金の必要性を感じることもありませんでした。

当時は月に数万円家に入れていたとはいえ、日用品も化粧品以外は自分で買っていませんでした。もちろん食品も。

つまり、いままで生活費そのものが曖昧だったのです。

一人暮らしを始めて、次の1月で1年が経ちます。

最近、家計簿の甲斐あって、ようやく年間生活費の見通しが立ちました(おおよそは3ヶ月くらいで分かりますが、光熱費の季節変動や娯楽分など、10ヶ月過ごすと最低限以外の生活費も把握出来たので、落ち着いて考えてよかったと思います)。

今後のライフスタイルは分かりませんが(独身のまま?結婚する?子供は?)、石油王と結婚して左うちわなどという生活は待っていないでしょう。

どう生きるにしろ、自分で(またはパートナーと力を合わせて)生計を立てていく必要があります。

そんな中で投資にもお金を回したい。

そのためにはやはり何かあった時に生活を守る生活防衛資金が必要だと思ったのです。

額は生活費の2年間分に設定

一般的には、少なくて3ヶ月、多くて2年間分の生活費を生活防衛資金として設定する方が多いそうです。

水瀬ケンイチさんの記事や、その中でご紹介されているじゅん@さんの実体験を踏まえ、

「わたしの場合、少ないと不安になりそう…」と考え、余裕を見て2年間分にすることにしました。余裕があると安心。

金額は単純に、おおよそ

生活費の月平均×24(ヶ月)

で算出しました。

口座を確認したところ、幸い今まで無リスク資産として持っていた資金のみで生活防衛資金をまかなうことができました。新たに用意する必要はなさそうで一安心です。

生活防衛資金の置き場所

現在は以下の2つにて管理することにしました。

- 普通預金

- 定期預金

もう少し貯蓄額が大きくなれば定期預金に生活防衛資金をまとめて、普通預金は余剰金や投資待機金のみ…などシンプルにしたいと考えています。今はまだ資産額も大きくないので、少し流動性を持たせて一部を普通預金に残しています。

設定を終えて

取り急ぎ生活防衛資金をこれ以上増やさなくて良いということがわかりホッとしました。

今回思ったことのひとつとして、もし資産額がとても大きければ、ある意味投資信託の運用成績が50%に減ってもある程度の資産は確保できるのだなーと。

しかし、まだまだ大きいとはいえないわたしの資産額。今はまだ、生活防衛資金をしっかり確保した上で、リスク資産(投資信託など)を利用しようと思いました。

今後の課題

そして、今後の課題も見えてきました。

- 改めて自分のリスク許容度を考える

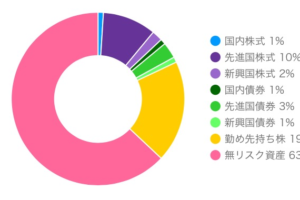

- リスク資産と無リスク資産の割合を決定

- リスク資産のアセットアロケーションを再設定

- つみたてNISAを含めた積立ファンドの見直し

2年前のわたしは、

「悩んでいても始まらない。とにかくやってみよう!」

と、積立投資をはじめました。

始める時にそれなりに本やセミナーで勉強し考えたものの、今思えば分かっていなかったことも多くありました。

保有投信の成績は、ほぼアセットアロケーション(資産配分)次第だとよく耳にします。

2018年からは、つみたてNISAも利用する予定です。アセット”ア”ロケーションに加え、アセットロケーション(どの資産をどの口座で運用するか)も考え直したい。

そろそろ、本腰を入れて投資方針を見直す時が来たように感じています。

ほったらかし投資にするため、あともう少し考える必要がありそうです。

コメントを残す